全球并购行业趋势——后疫情时代,投资人将面对激烈竞争

全联并购公会常务理事单位普华永道近日推出《全球并购行业趋势》,重点分析消费市场,能源、公用事业及资源,金融服务,医疗行业,工业制造与汽车,私募股权基金,以及科技、传媒及通信七大行业的全球投资并购趋势。

并购活动正在加速。随着估值水平不断走高,大量资本入场,企业必须密切关注基本面,以创造价值。

概览

普华永道预计未来6至12个月可能是并购交易的密集期。未直接受到新冠疫情冲击的公司手握资金筹码,而市场利率处于历史最低水平。新冠疫苗陆续上市,增强了CEO、投资人和消费者三方的信心,被压抑的需求可能随之释放。对于面临困境的公司来说,接受并购或不可避免。而对于其他公司,要想尽快弥补技能、资源和技术方面的差距,并购交易可能是最快、最好的途径。

全球并购活动的阻力依然存在。仍在蔓延的新冠疫情会继续引发经济停摆。高失业率可能会降低产品和服务需求。全球贸易摩擦、监管压力和美国总统换届都带来不确定性。不同行业和地区的经济复苏可能并不均衡。

然而总体而言,机遇和转型将成为2021年交易市场的关键词,对于一些公司来说,竞争可能会十分激烈。新冠疫情和地缘政治的发展已经让大多数公司意识到需要抓紧机遇寻求转型,这推动了2020年下半年并购交易数量和交易金额上升,尤其是数字和技术资产。道琼斯指数、纳斯达克指数、标准普尔500指数、上证指数和日经225指数都处于或接近历史高位。IPO表现十分活跃。

资产估值进一步两极分化; 数字和技术资产交易加速; 环境、社会和治理(ESG)绩效问题更受关注。

数字和技术资产估值高企,投资竞争激烈,而因经济结构变化导致商业模式不可持续的资产可能面临以低估值被抛售。其他预计会对估值和并购产生连锁反应的因素包括:重组活动增加和IPO市场持续火爆,通过特殊目的收购公司(SPAC)筹集资金的方式影响尤大。

并购活动与估值

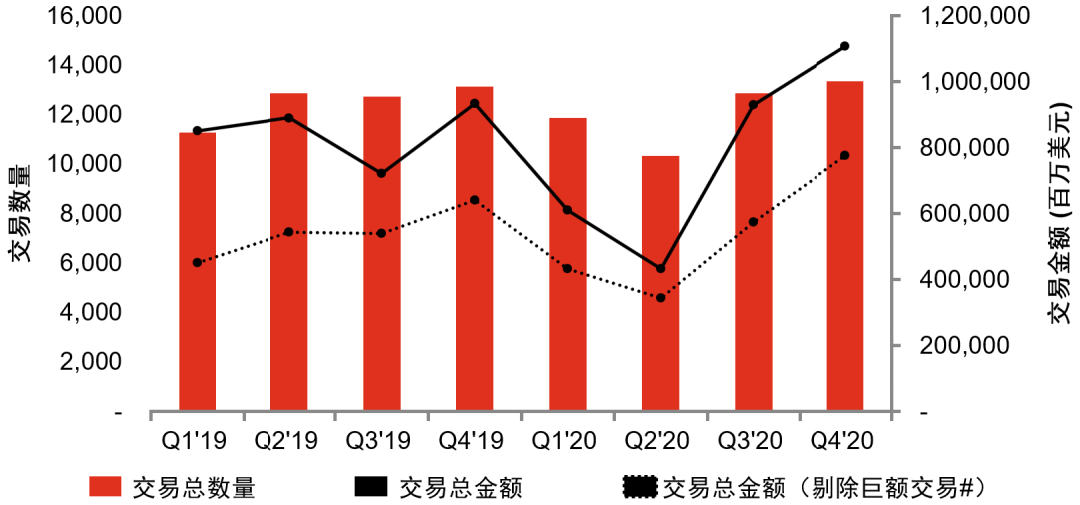

全球并购交易数量和交易金额

资料来源:Refinitiv,Dealogic及普华永道分析

# 巨额交易为金额超过50亿美元的交易

自2020年6月,各地区的交易数量都有所回升,这种强劲的趋势一直持续到年底。与2020年上半年相比,2020年下半年亚太地区、欧洲、中东和非洲地区(EMEA)以及美洲地区的并购交易金额增长均在17%至20%之间。已披露的巨额交易(金额超过50亿美元的交易)数量大幅增加,推动2020年下半年交易额增长。2020年第三季度有32宗巨额交易,第四季度有25宗巨额交易。

消费市场

投资组合的转换继续推动并购活动,大型零售商和快消品公司表现出韧性,继续专注于价值创造战略。企业通过并购交易实现收购不断增长的品类、渠道和市场,以及剥离非核心业务组成部分和计划退出非战略市场等目标。

加速发展的趋势包括:数字化、直销、技术与店内体验的融合、无接触配送、支付方式多样化,以及强调道德责任的供应链和品牌管理的ESG等方面。

2021年,资金面的高流动性预计将继续推动并购活动的开展、合伙和协作关系的建立,更多数量IPO的出现,以及消费市场重组活动的增加。

能源、公用事业及资源

向净零排放的转变继续对能源、公用事业及资源行业产生重大影响,这也是并购交易活动和资本入局该行业的关键驱动力。

新冠疫情对不同地区和行业的影响不尽相同,油价冲击继续影响石油和天然气产业价值链,具体表现为资产出售、撤资或关停。下游资产和海上钻井公司首当其冲。预计勘探和生产资产很快受到类似影响,油田服务紧随其后。

降低碳排放的复杂性和经济复苏的不对称性,将为技术领域的合伙和投资创造机会。并购可能在其中起关键作用。

金融服务

基于低利率、监管措施、数字化、向替代供应商和平台转移以及新冠疫情,预计将提高2021年金融服务业的并购活动水平。

在银行业,普华永道预计,深受新冠疫情影响的银行将采取措施改善资产负债表状况并着力优化资本充足率;结构性盈利压力将推动高度分散的金融服务业整合。银行、保险公司和资产管理公司将在低利率环境中继续寻求收益的同时,重点关注可以实现业务规模化或进一步发展其商业模式的并购机会。金融科技公司将继续吸引投资人注意,成为助力数字化商业模式转变的合作伙伴,或成为投资组合的一部分。

为了实现规模经济和稳定盈利,资产管理行业集中度可能会进一步提升。普华永道预计,投资人将对机器人咨询顾问和基于算法的智能投资顾问等新技术产生兴趣,以提升运营平台的便捷性和效率。此外,投资人将增加对某些资产的配置,如另类投资、基础设施基金和专注于ESG的基金。

医疗行业

医疗行业仍然是一个有吸引力的行业,预计交易将保持活跃。

数字化技术的应用正促使大型制药企业重新聚焦以创新为导向的价值创造,而医疗服务行业朝着消费者需求驱动的方向迈进。

新冠疫情下有人成功也有人失败。成功的疫苗厂商将利用现金和市场地位重塑竞争格局,而某些提供较少产品和服务类别的私立医院、诊所和医疗器械公司,可能会经历整合和重组。与应对新冠疫情相关和面向未来的医疗设备、疫苗、治疗和诊断的公司,预计其价值创造故事仍然具有吸引力,因此将成为收购和合作的热门标的。

工业制造与汽车

在全球许多地区,政府加码支持计划,缓解了疫情对工业制造与汽车行业的影响,但对未来几年市场需求不明朗的行业,如商用民用航空,供应商仍然面临严峻局面。

合并和纵向合并战略也是主要考虑事项之一。一些规模较小的供应商正在评估加速转型的挑战,尤其是汽车行业。大型制造企业正考虑通过纵向合并,扩大其在价值链中的覆盖。

并购活动的另一个热点将是那些让企业获得创新技术、帮助它们跟上行业趋势、法规和ESG承诺的标的公司。相关技术因行业而异,但包括电池、自动驾驶汽车、添加剂制造、绿色技术材料,以及监控和报告ESG绩效的工具。

私募股权基金

普华永道预计私募股权基金将继续积极参与收购和剥离,也可能会保持对替代性资本来源的兴趣,比如SPAC。资金青睐那些在经济低迷不确定时期有可靠投资业绩、以及有能力带领被投公司成功实现转型的投资机构。

私募机构继续从利用财务杠杆和降低企业成本的传统模式,转向更主动和更创新的业务模式,尝试以创造协同效应和诸如数字转型、脱碳和战略重新定位等创新手段,以实现倍数扩张。

有限合伙人和潜在投资人继续关注ESG问题,并越来越关注净零排放,这对投资决策和估值产生前所未有的影响。

科技、传媒及通信

新冠疫情爆发后,科技、传媒及通信行业的某些细分领域仍然可能对投资人具有高度吸引力,例如具有经常性收入的电信、数字基础设施、游戏、视频和音乐流媒体、技术软件和服务、远程医疗、医疗IT、数字支付和金融科技。

新冠疫情已经成为预见未来趋势的催化剂,比如远程办公的兴起。因此,随着云计算加速发展,预计科技领域,特别是软件即服务(SaaS)领域将保持强劲势头。

半导体行业的整合可能会继续,包括中高速发展的5G、数据中心、云计算、工业物联网和汽车领域。普华永道预计2021年这些领域的交易将保持活跃。

市场对光纤、基站、设备和技术等5G产品的需求将继续推动电信行业2021年并购活动的交易量。

ESG、重组、IPO和SPAC对未来并购活动的影响

投资人还应高度重视以下可能会对潜在标的公司作投资决策和估值产生影响的因素:

ESG:ESG正在以企业宗旨和使命的形式被构建到企业的核心之中,成为影响投资决策和企业价值的因素。

企业重组:尽管贷款担保、免税期和延期破产等一些措施可能缓解了重组和扭转困境的压力,一旦措施结束,重组活动将大幅增加。

IPO和SPAC:2020年下半年IPO和SPAC异常活跃,普华永道预计2021年将有更多的SPAC融资活动,尤其是涉及电动汽车充电基础设施、电力存储和医疗技术等资产的交易。

扫描二维码或点击文末“阅读原文”,下载最新《全球并购行业洞察》了解更多。

相关阅读

《2020年中国企业并购市场回顾与2021年前瞻》

电话:010-65171198

网址:www.ma-china.com

邮箱:cmaa@mergers-china.com